L'horizon de placement : la durée impacte la rentabilité des placements

Un investisseur, qu’il s’agisse d’un particulier ou d’une entreprise, qui souhaite faire fructifier son épargne ou son excédent de trésorerie, doit déterminer dans un premier temps ses objectifs et l’horizon de placement associé.

Pour une entreprise, le Besoin en Fonds de Roulement et la nécessité de pouvoir disposer d’une trésorerie à court terme pour l’exercice de son activité (payer les fournisseurs, les charges, les salaires ou honorer ses échéances de prêt) imposent d’avoir une préservation du capital placé et une disponibilité totale. Les marchés financiers ne peuvent malheureusement pas répondre à tous ces objectifs, tout investissement comportant un risque, notamment de perte en capital.

Néanmoins, toutes les catégories de produits financiers (appelées « classes d’actifs ») ne comportent pas le même niveau de risque.

Ainsi, pour répondre à des objectifs à plus long terme tels que le financement de certains projets, les entreprises peuvent vouloir aller chercher de la performance sur les marchés financiers en investissant à court, moyen ou long terme.

En effet, lorsque l’on investit sur les marchés financiers, en contrepartie d’une prise de risque, les rendements tendent à être plus attractifs.

Comme nous l’explique l’Autorité des Marchés Financiers, le « gendarme de la Bourse » :

Ainsi, pour un placement à court terme, il est préférable de privilégier un placement peu risqué, la contrepartie est une espérance de rendement moins élevée. Mais pour un placement à plus long terme, le capital placé sera immobilisé pendant une période pouvant aller jusqu'à plusieurs années, en contrepartie d’une espérance de rentabilité plus élevée.

Les différents horizons de placement et les classes d’actifs à privilégier

Comme évoqué précédemment, chaque horizon de placement correspond à une espérance de rendement et un niveau de risque pouvant être associé à un projet. Ainsi, il est possible d'identifier des catégories de produits à privilégier par horizon de placement.

Le court terme : placements à moins de 1 an constitués d’OPC monétaires ou obligataires court terme

- Une OPC monétaire est investi en titres du marché monétaire (titres de créance négociables ou TCN), d’Etats, de Banques ou d’entreprises privées ou publiques à très courte échéance

- Un OPC obligataire est investi en obligations d’Etats ou d’entreprises publiques ou privées, dont l’échéance est prévue à plus ou moins long terme.

- Ils comportent un niveau de risque généralement plus faible, en contrepartie de perspectives de rendement peu élevées

Le moyen terme : placements entre 1 et 5 ans constitués d’OPC obligataires ou mixtes

- Un OPC mixte est investi sur plusieurs classes d’actifs (actions, obligations, devises ou autres), leur répartition étant pilotée en vue de s’adapter à la conjoncture économique

- Leur niveau de risque est moyen, en contrepartie de perspectives de rendement un peu élevées qu’à court terme

Le long terme : placements supérieurs à 5 ans constitués d’OPC action, investis en actions d’entreprises.

Il est également possible d’investir en obligations de maturité plus longues ou plus risquées (obligations à haut rendement / high yield / speculative grade)

- Les actions constituent la classe d’actifs qui présente le potentiel de rendement le plus important, en contrepartie d’un niveau de risque élevé

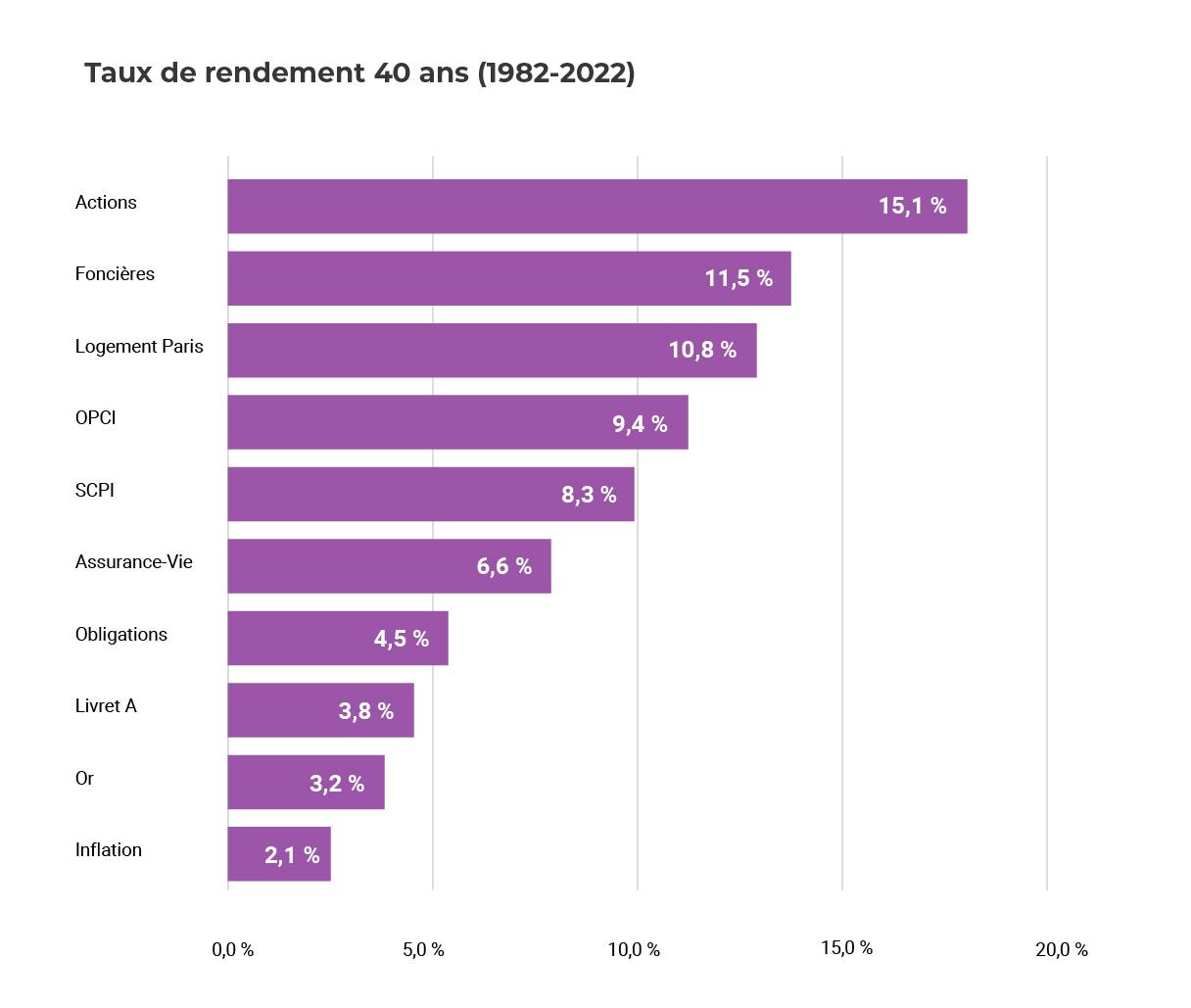

Historique de performances des différentes classes d'actifs

Ce graphique représente les performances (en rendement annuels) de différentes classes d'actifs, entre 1978 et 2018, en France. Il permet de mettre en évidence le lien entre horizon de placement, risque et rentabilité.

Sources :

- AMF - Rendement et risque, deux inséparables

- Natixis Investment Managers

- Capital - Actions, immobilier… quels sont les placements les plus rentables sur 5, 15 ou 40 ans ?

- IEIF (Institut de l’Epargne Immobilière et Foncière)